「賃貸と持ち家って、結局どっちがいいの?」

「生涯にかかる住宅コストはできるだけ安く済ませたい…」

「賃貸か持ち家か?」永遠の課題ですよね。不動産屋をしている筆者も、知人やお客様によく聞かれることがあります。

しかし、始めに結論を言ってしまえば、どちらが良いと断言できるものではありません。

ベストな選択は、各々のライフスタイルや収入状況、その人の大切にしている価値観等によって変わります。

賃貸・持ち家、それぞれの特徴を理解し、自分に合った選択をしましょう。

そこで、この記事では『賃貸と持ち家』それぞれのメリット・デメリットを一覧表で整理しました。

それぞれのメリット・デメリットが理解でき、自分がどちらに合っているか考えられるようになります。

筆者は、不動産業界歴は6年以上で、賃貸仲介および売買仲介、両方の営業を経験しており公平な立場で解説ができます。

『賃貸or 持ち家』どちらにすべきか悩んでいる人は、ぜひ参考にしてください。

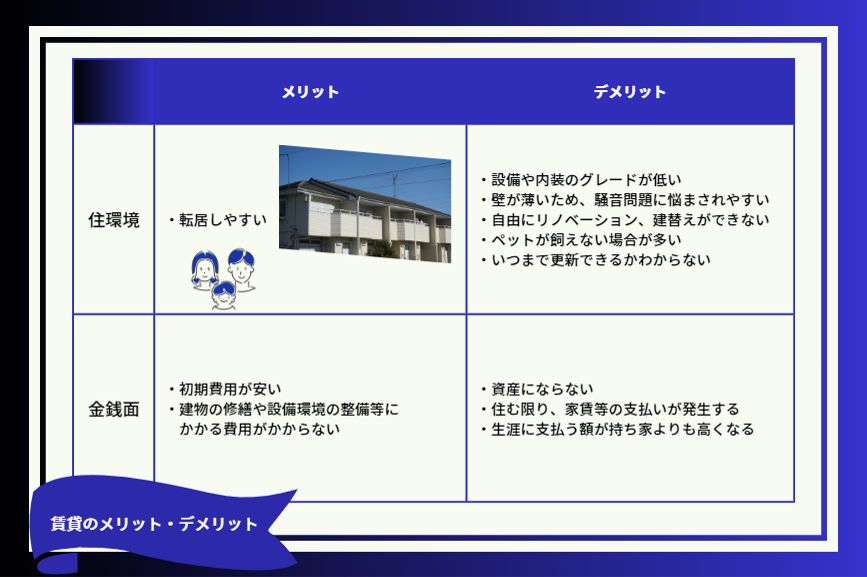

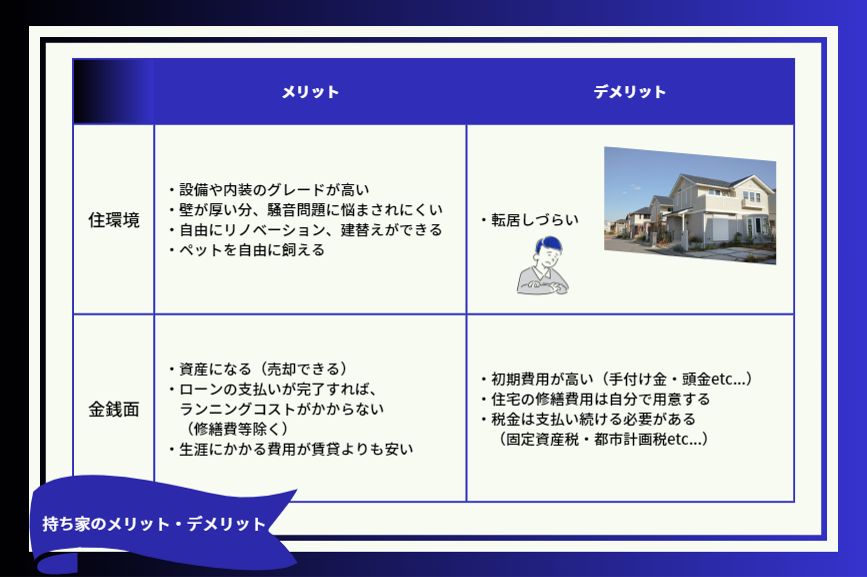

【賃貸と持ち家】メリット・デメリット一覧表

さっそく、次の2つの表をご覧ください。

賃貸のメリット・デメリット

持ち家のメリット・デメリット

これらの表の内容を参考にし、

それぞれ解説します。

賃貸に向いている人

次の条件にあてはまる人は、賃貸がおすすめです。

- 転勤族

- 手元にあまり資金がなく、与信もない(クレジットカードの滞納歴があったり、勤続年数が1年以内など)

- 建物のメンテナンスなどを考えるのが面倒

- 住環境にあまりこだわりがない

- お金の損得を考えなくていい

- あまり先のことまで考える必要はないと思っている(老後など)

賃貸は、転居しやすいことと、住環境の整備をオーナー(大家)側へ任せられることが最大の特徴です。

転勤族の方はもちろんですが、色々なところで生活がしてみたいという人は賃貸がおすすめ。

その反面、老後の転居リスク※1 や家賃を支払い続ける必要があるなど、将来的な不安は残ります。

また、賃貸は持ち家に比べて、生涯にかかる住宅の支払総額が高くなることにも注意です。

詳しくは、次章『【賃貸と持ち家】住み続けた場合の生涯コストを比較』で解説しています。

※1 60歳に近づくと、家賃保証会社の審査に通りづらくなります。

保証会社の保証を受けられないため、オーナーは安心して貸すことができません。また、保証会社の審査に通っても、(室内での)死亡リスクが高いため、オーナーの判断で許可しないことも多いでしょう。このような背景から、高齢者が賃貸住宅を見つけるには時間がかかります。

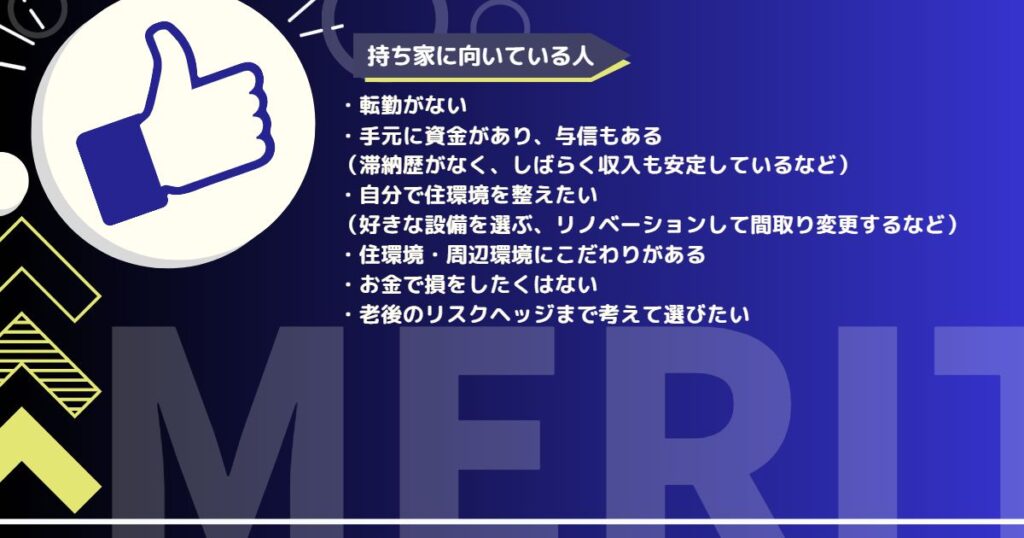

持ち家に向いている人

次の条件にあてはまる人は、持ち家がおすすめです。

- 転勤がない

- 手元に資金があり、与信もある(滞納歴がなく、しばらく収入も安定しているなど)

- 自分で住環境を整えたい(好きな設備を選ぶ、リノベーションして間取り変更するなど)

- 住環境・周辺環境にこだわりがある

- お金で損をしたくはない

- 老後のリスクヘッジまで考えて選びたい

持ち家の良さは、資産性があるところと、自分で住環境にこだわれるところです。

住宅ローンの支払いが終われば、月々の大きな出費がなくなり生活が楽になります。また、場合によっては、売却して利益が出ることもあるでしょう。

とはいえ、賃貸で家賃を支払い続けるよりは費用をおさえられます(詳細は次章で解説)。

一方で、

- いつ転勤になるかわからない

- 自分の暮らしを常に変化させていきたい

といった人からすると、持ち家は大きな負担になってしまう可能性が高いでしょう。

【賃貸と持ち家】住み続けた場合の生涯コストを比較(35年間)

筆者の地元付近の相場を例に、賃貸と持ち家、それぞれにかかる生涯コストを比較します。

(条件1)

場所は、大阪府下郊外。賃貸住宅と持ち家、どちらも一定数の需要がある。

(条件2)

45坪(150㎡)程の土地に建つ、2~3LDKの建売住宅は、3,600~3,900万円で取引されている。

(条件3)

賃貸では、新築・築浅かつファミリータイプの間取りで、月に12~15万円ほどの家賃がかかる。

それでは解説していきます。

賃貸の生涯コスト(35年間)

賃貸の生涯コストを計算します。

初期費用

計算式:敷金+礼金+仲介手数料(賃料1か月分)+前金(賃料1か月分)=初期費用

14+0+14+14=42(万円)

※近年、礼金はかからないことが多いため0円として試算。

35年間の賃料

計算式:賃料×12か月×35年-1か月(前金分)=35年間の賃料

14×12×35-14=5,866(万円)

35年間の更新料

計算式:更新料(賃料1か月分)×17回=35年間の更新料

14×17=238(万円)

合計

計算式:初期費用+35年間の賃料+35年間の更新料=合計

42+5,866+238=6,146(万円)

家賃14万円の賃貸住宅に35年間住み続けると、約6,000万円かかる計算です。

持ち家の生涯コスト(35年間)

持ち家の生涯コストを計算します。

諸条件(持ち家の生涯コスト)

初期費用

計算式:頭金+諸費用=初期費用

300+260=560(万円)

総返済額

※設定条件: 残債:3,480万円、金利:0.625%(変動金利)、支払期間:35年間

⇒月々の支払い金額:9.2万円

計算式:月々の支払い金額×12か月×35年間=総返済額

9.2×12×35=3,864(万円)

35年間での返済額

計算式:総返済額-住宅ローン控除=35年間の返済額

3,864-265=3,599(万円)

ランニングコスト

計算式:固定資産税と都市計画税×35年間+修繕費

9×35+680=995(万円)

合計

計算式:初期費用+35年間の返済額+ランニングコスト=合計

560+3,599+995=5,154(万円)

3,780万円の住宅を購入(頭金300万円)し、35年間住み続けると約5,000万円のコストがかかる計算です。

生涯コストを比較

『賃貸生涯コスト』から『持ち家の生涯コスト』を引いて『生涯コストの差』を計算します。

生涯コストの差

計算式:賃貸の生涯コスト-持ち家の生涯コスト=生涯コストの差

6,146-5,154=992(万円)

あくまでも概算ですが、35年間で1,000万円近い差が出ます。

生涯コストを比較すると、持ち家の方が安く済みことは覚えておいてください。

まとめ:“正解はない”自分に合ったライフスタイルから住居を選択しよう

賃貸と持ち家のメリット・デメリット、生涯コストの差を紹介しました。

大切にしている価値観や、現在おかれている環境などによって、自分に合った選択をすることが大切です。

もう一度、冒頭の一覧表を見ながら、ぜひ考えてみてください。